ผู้เขียน:

Lewis Jackson

วันที่สร้าง:

11 พฤษภาคม 2021

วันที่อัปเดต:

1 กรกฎาคม 2024

เนื้อหา

คุณพบว่าตัวเองใช้จ่ายเงินเดือนหรือโบนัสอย่างรวดเร็วหรือไม่? เมื่อคุณเริ่มใช้จ่ายเงินจะเป็นเรื่องยากมากที่จะหยุด การใช้จ่ายเกินตัวสามารถนำไปสู่การเพิ่มหนี้และการประหยัดเป็นศูนย์ อาจเป็นเรื่องยากที่จะหลีกเลี่ยงการใช้จ่าย แต่ด้วยวิธีการที่เหมาะสมคุณสามารถหยุดใช้จ่ายเงินและประหยัดได้

ขั้นตอน

ส่วนที่ 1 จาก 3: ประเมินพฤติกรรมการใช้จ่ายของคุณ

นึกถึงงานอดิเรกกิจกรรมหรือสิ่งของที่คุณใช้จ่ายไปในแต่ละเดือน บางทีคุณอาจเป็นคนคลั่งไคล้รองเท้าบางทีคุณอาจชอบทานอาหารนอกบ้านหรือหยุดสมัครรับข้อมูลนิตยสารความงามไม่ได้ การค้นหาความสุขจากสิ่งของหรือประสบการณ์ดังกล่าวเป็นสิ่งที่ดีเท่าที่คุณจะจ่ายได้ ระบุกิจกรรมและสิ่งที่คุณต้องการใช้จ่ายในแต่ละเดือนและเรียกว่าค่าใช้จ่ายรายเดือนเพิ่มเติม

- ถามตัวเองว่า: ฉันใช้เงินมากเกินไปกับค่าใช้จ่ายเสริมเหล่านั้นหรือไม่? ซึ่งแตกต่างจากการชำระเงินรายเดือนคงที่ (เช่นค่าเช่าค่าครองชีพและการชำระเงินอื่น ๆ ) ค่าใช้จ่ายเพิ่มเติมไม่จำเป็นและง่ายต่อการตัด

ตรวจสอบการใช้จ่ายของคุณในไตรมาสที่ผ่านมา ดูรายการเดินบัญชีธนาคารและบัตรเครดิตและการชำระเงินด้วยเงินสดเพื่อดูว่าคุณใช้จ่ายอะไรบ้าง จดบันทึกสิ่งเล็กน้อยเช่นกาแฟหนึ่งถ้วยตราไปรษณียากรหรืออาหารระหว่างทาง- คุณอาจจะประหลาดใจมากที่คุณใช้จ่ายไปเท่าไหร่ในหนึ่งสัปดาห์หรือหนึ่งเดือน

- ถ้าเป็นไปได้ให้ดูข้อมูลที่รวบรวมมาเป็นเวลาหนึ่งปี นักวางแผนการเงินส่วนใหญ่จะดูการใช้จ่ายสำหรับปีก่อนที่จะแนะนำให้ปรับเปลี่ยน

- ค่าใช้จ่ายเพิ่มเติมสามารถชดเชยเงินเดือนหรือโบนัสจำนวนมากของคุณได้ การติดตามค่าใช้จ่ายเหล่านี้จะช่วยให้คุณเข้าใจว่าจะลดค่าใช้จ่ายส่วนไหนได้บ้าง

- จดบันทึกเพื่อดูว่าคุณใช้จ่ายงานอดิเรกอย่างไรกับความต้องการ (เช่นดื่มเบียร์ที่บาร์เทียบกับอาหารเป็นเวลา 1 สัปดาห์)

- คำนวณเปอร์เซ็นต์ของค่าใช้จ่ายคงที่สำหรับค่าใช้จ่ายเพิ่มเติมของคุณ การใช้จ่ายคงที่จะไม่เปลี่ยนแปลงทุกเดือนและสามารถปรับการใช้จ่ายตัวเลือกได้อย่างยืดหยุ่น

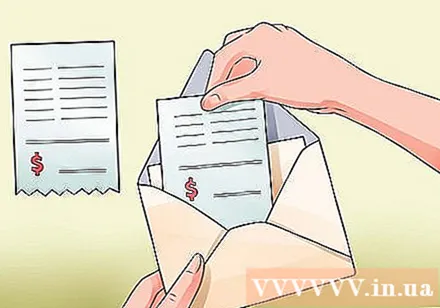

เก็บใบแจ้งหนี้ นี่เป็นวิธีที่ดีในการติดตามจำนวนเงินที่คุณใช้จ่ายไปกับสินค้าที่ต้องการในแต่ละวัน แทนที่จะทิ้งตั๋วเงินให้เก็บไว้เพื่อบันทึกว่าคุณใช้จ่ายไปกับรายการหรือมื้ออาหารเท่าใด ด้วยวิธีนี้หากคุณใช้จ่ายเกินตัวในระหว่างเดือนคุณจะรู้ได้อย่างชัดเจนว่าคุณใช้เงินไปเมื่อไหร่และที่ไหน- พยายามใช้เงินสดให้น้อยลงและใช้บัตรเครดิตหรือบัตรเดบิตแทนเพื่อความสะดวก คุณควรชำระยอดบัตรเครดิตเต็มจำนวนทุกเดือนถ้าเป็นไปได้

ใช้แอปวางแผนงบประมาณเพื่อประเมินการใช้จ่าย นี่คือโปรแกรมที่คำนวณค่าใช้จ่ายและรายได้ที่จำเป็นสำหรับปี แอปนี้จะบอกคุณว่าคุณสามารถใช้จ่ายได้เท่าไรในปีหนึ่ง ๆ โดยพิจารณาจากการใช้จ่ายของคุณ- ถามตัวเองว่า: คุณจะใช้จ่ายมากกว่าที่ทำหรือไม่? หากคุณใช้เงินออมเพื่อจ่ายค่าเช่าหรือใช้บัตรเครดิตเพื่อชำระค่าซื้อเครื่องสำอางรายเดือนคุณจะใช้จ่ายมากกว่ารายได้ของคุณ สิ่งนี้ก่อให้เกิดหนี้มากขึ้นและเงินออมน้อยลง ดังนั้นจงซื่อสัตย์กับค่าใช้จ่ายรายเดือนของคุณและตรวจสอบให้แน่ใจว่าคุณอยู่ในขอบเขตรายได้เท่านั้น นั่นหมายความว่าคุณต้องจัดสรรเงินเพื่อใช้จ่ายและออมทุกเดือน

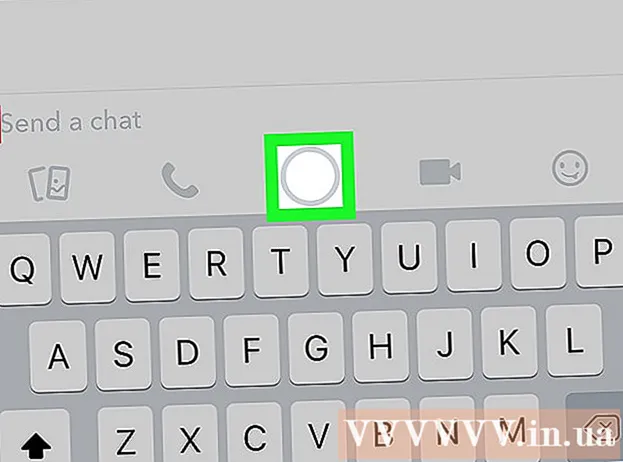

- คุณยังสามารถใช้แอปการจัดการทางการเงินเพื่อควบคุมการใช้จ่ายประจำวันของคุณ ดาวน์โหลดซอฟต์แวร์จัดการค่าใช้จ่ายลงในโทรศัพท์ของคุณและบันทึกการซื้อทันทีที่เสร็จสิ้น

ส่วนที่ 2 จาก 3: ปรับพฤติกรรมการใช้จ่ายของคุณ

สร้างกองทุนเพื่อใช้จ่ายและใช้จ่ายภายในขอบเขตของกองทุน ระบุค่าใช้จ่ายรายเดือนพื้นฐานของคุณเพื่อหลีกเลี่ยงการใช้จ่ายมากเกินไป ค่าใช้จ่ายเหล่านี้ ได้แก่ :

- ค่าเช่าและค่าครองชีพ. คุณสามารถแบ่งปันค่าใช้จ่ายเหล่านี้กับเพื่อนร่วมห้องหรือคู่สมรสของคุณได้ทั้งนี้ขึ้นอยู่กับสภาพความเป็นอยู่ของคุณ เจ้าของบ้านสามารถจ่ายค่าแก๊สหรือจ่ายค่าไฟฟ้ารายเดือน

- ไป. คุณเดินไปทำงานทุกวันหรือไม่? ปั่นจักรยาน? ขึ้นรถโดยสารประจำทาง? Carpooling กับผู้อื่น?

- อาหาร. จัดสรรจำนวนเงินเฉลี่ยที่ใช้ไปกับมื้ออาหารในแต่ละสัปดาห์ตลอดทั้งเดือน

- ดูแลสุขภาพ. เป็นสิ่งสำคัญที่จะต้องทำประกันสุขภาพในกรณีที่เกิดอุบัติเหตุหรืออุบัติเหตุเนื่องจากมีค่าใช้จ่ายในการจ่ายแพงกว่าประกัน ดูออนไลน์เพื่อเลือกอัตราเบี้ยประกันภัยที่ดีที่สุด

- เบี้ยเลี้ยง. หากคุณมีสัตว์เลี้ยงคุณจำเป็นต้องกำหนดจำนวนที่จะเลี้ยงสัตว์เลี้ยงของคุณทุกเดือน หากคุณและคู่สมรสของคุณจัดงานราตรีเดือนละครั้งให้ถือว่าเป็นค่าใช้จ่าย คำนึงถึงค่าใช้จ่ายทั้งหมดที่คุณคิดได้ดังนั้นคุณจะรู้ว่าคุณใช้เงินไปกับอะไร

- หากคุณต้องชำระคืนเงินกู้ให้ป้อนค่าใช้จ่ายที่จำเป็นในงบประมาณ

มีเป้าหมายในใจเสมอเมื่อคุณซื้อสินค้า เป้าหมายอาจเป็น: ถุงเท้าใหม่เพื่อแทนที่คู่ที่ถูกเจาะ หรือเปลี่ยนโทรศัพท์ที่เสียหาย การมีเป้าหมายในการจับจ่ายโดยเฉพาะสิ่งที่ไม่จำเป็นจะช่วยให้คุณหลีกเลี่ยงการจับจ่ายอย่างเป็นธรรมชาติ การให้ความสำคัญกับสิ่งที่คุณต้องซื้อยังช่วยให้คุณรู้ว่าต้องใช้จ่ายเท่าใดสำหรับการซื้อแต่ละครั้ง

- เมื่อซื้ออาหารให้ดูสูตรอาหารและรายการส่วนผสมที่จำเป็น ด้วยวิธีนี้ในขณะที่อยู่ในร้านคุณสามารถติดรายการและรู้ว่าคุณจะกินอาหารอย่างไร

- หากยากที่จะมุ่งเน้นไปที่รายการขายของชำให้ลองซื้อทางออนไลน์ วิธีนี้จะช่วยให้คุณคำนวณยอดซื้อทั้งหมดและรู้ว่าคุณใช้เงินไปกับอะไร

อย่าติดใจของลดราคา นั่นคือสิ่งล่อใจที่ไม่อาจต้านทานได้! เจ้าของร้านค้าปลีกเชื่อว่าลูกค้าจะติดใจชั้นวางสินค้าลดราคา สิ่งสำคัญคือต้องต่อต้านการกระตุ้นให้ซื้อสินค้าเพียงเพราะสินค้าลดราคา ส่วนลดใหญ่ยังคงหมายถึงการใช้จ่ายเงินมากขึ้น คุณควรพิจารณาเลือกซื้อสินค้าในสองกรณีเท่านั้น: คุณต้องการสินค้าหรือไม่? และคุณมีเงินเพียงพอที่จะซื้อของหรือไม่?

- หากคำตอบคือไม่สำหรับคำถามทั้งสองข้อนี้ควรทิ้งสินค้าไว้และประหยัดเงินเพื่อซื้อสินค้าที่คุณต้องการแทนที่จะต้องการส่วนลด

ทิ้งบัตรเครดิตไว้ที่บ้าน นำเงินสดตามงบประมาณของคุณเท่านั้นเพื่อให้มีเงินเพียงพอสำหรับใช้จ่ายตลอดทั้งสัปดาห์ ด้วยวิธีนี้คุณจะหลีกเลี่ยงการซื้อที่ไม่จำเป็นหากคุณใช้จ่ายเงินจนหมด

- หากคุณต้องนำบัตรเครดิตติดตัวไปให้ถือว่าเป็นบัตรเดบิตโดยเงินทุกบาทที่คุณใช้จ่ายในบัตรเครดิตจะเท่ากับจำนวนเงินที่คุณต้องชำระหนี้รายเดือน การใช้บัตรเครดิตของคุณเป็นเหมือนเดบิตหมายความว่าคุณจะไม่ต้องรีบร้อนที่จะรูดบัตรของคุณสำหรับการซื้อทุกครั้ง

รับประทานอาหารที่บ้านและนำอาหารกลางวันไปทำงาน การกินของใช้อาจมีราคาแพงมากโดยเฉพาะถ้าคุณใช้จ่าย 200,000-300,000 ต่อวัน 3-4 ครั้งต่อสัปดาห์ ลดปริมาณอาหารลงเหลือสัปดาห์ละครั้งและค่อยๆลดลงเหลือเดือนละครั้ง คุณจะรู้ว่าคุณประหยัดเงินได้มากแค่ไหนจากการซื้ออาหารมาปรุงที่บ้าน นอกจากนี้คุณยังจะพบว่าการออกไปรับประทานอาหารนอกบ้านในโอกาสพิเศษนั้นมีค่ามากขึ้น

- นำอาหารกลางวันมาให้ทุกวันแทนที่จะต้องจ่ายค่าอาหารกลางวัน ใช้เวลา 10 นาทีก่อนนอนตอนกลางคืนหรือก่อนไปทำงานตอนเช้าเพื่อเตรียมอาหารกลางวัน คุณจะพบว่าคุณสามารถประหยัดเงินได้มากในแต่ละสัปดาห์เพียงแค่นำอาหารกลางวันไปรับประทาน

จำกัด การใช้จ่ายของคุณ ทดสอบพฤติกรรมการใช้จ่ายของคุณโดยซื้อเฉพาะสิ่งที่คุณต้องการเป็นเวลา 30 วันหรือหนึ่งเดือน ดูว่าหนึ่งเดือนคุณใช้เวลาเพียงเล็กน้อยไปกับการซื้อของที่คุณต้องการแทนที่จะเป็นของที่คุณต้องการ

- สิ่งนี้จะช่วยให้คุณตัดสินใจได้ว่าสิ่งใดที่จำเป็นและสิ่งที่ทำเพื่อความสนุกสนานนอกเหนือจากสิ่งจำเป็นที่ชัดเจนเช่นค่าเช่าและอาหารคุณสามารถสมมติว่าจำเป็นต้องมีบัตรสมาชิกฟิตเนสเพราะกิจกรรมนี้ช่วยให้คุณมีสุขภาพที่ดีและมีความสุข หรือชอบไปนวดทุกสัปดาห์เพื่อช่วยอาการปวดหลัง. คุณสามารถใช้จ่ายกับความต้องการเหล่านี้ได้ตราบเท่าที่ยังอยู่ในงบประมาณที่คุณสามารถจ่ายได้

DIY ที่บ้าน เป็นวิธีที่ดีในการเรียนรู้ทักษะใหม่ ๆ และประหยัดเงิน มีบล็อกและแบบฝึกหัด DIY มากมายที่จะช่วยคุณสร้างวัตถุราคาแพงในงบประมาณที่ จำกัด แทนที่จะซื้องานศิลปะหรือของตกแต่งราคาแพงให้ทำด้วยตัวเอง วิธีนี้จะช่วยให้คุณสร้างวัตถุที่ต้องการและไม่ถูกนำไปใช้ในทางที่ผิด

- เว็บไซต์เช่น Pinterest, ispydiy และ A Beautiful Mess ล้วนมีไอเดียที่น่าสนใจในการทำเองที่บ้าน คุณยังสามารถเรียนรู้วิธีรีไซเคิลสิ่งของที่มีอยู่เพื่อสร้างใหม่แทนที่จะใช้เงินเพื่อซื้อ

- พยายามทำงานบ้านด้วยตัวเอง ทำความสะอาดทางเข้าด้วยตัวเองแทนที่จะจ้างคนมาทำ สนับสนุนให้ทุกคนในครอบครัวทำงานบ้านเช่นล้างจานหรือทำความสะอาดบ้าน

- DIY น้ำยาทำความสะอาดบ้านและผลิตภัณฑ์เพื่อความงาม ผลิตภัณฑ์เหล่านี้ส่วนใหญ่ทำด้วยวัตถุดิบง่ายๆที่หาซื้อได้ตามร้านขายของชำในพื้นที่หรือร้านขายอาหารจากธรรมชาติ ผงซักฟอกซักผ้าน้ำยาทำความสะอาดอเนกประสงค์และแม้แต่สบู่ก็สามารถทำได้ด้วยมือและราคาถูกกว่าการซื้อที่ร้าน

เก็บเงินเพื่อเป้าหมายในชีวิต ทำงานเพื่อเป้าหมายในชีวิตเช่นการเดินทางไปยุโรปหรือซื้อบ้านโดยเก็บเงินทุกเดือนในบัญชีออมทรัพย์ เตือนตัวเองว่าเงินออมไม่ได้มีไว้สำหรับเสื้อผ้าหรือออกไปเที่ยวทุกสัปดาห์ แต่เพื่อเป้าหมายที่ใหญ่กว่าในชีวิต โฆษณา

ส่วนที่ 3 ของ 3: การขอความช่วยเหลือ

เข้าใจลักษณะของการจับจ่ายแบบกระตุ้น ผู้ซื้อที่หุนหันพลันแล่นมักไม่สามารถควบคุมการใช้จ่ายตามอารมณ์และพฤติกรรมการใช้จ่ายได้ พวกเขา "ช้อปจนหมดตัว" จับจ่ายกันไปเรื่อย ๆ อย่างไรก็ตามการจับจ่ายและการใช้จ่ายที่ไม่มีการควบคุมมักทำให้ผู้คนรู้สึกหดหู่กับตัวเองมากกว่าความพึงพอใจ

- ผู้หญิงมีแนวโน้มที่จะซื้ออย่างหุนหันพลันแล่นมากกว่าผู้ชาย ผู้หญิงที่ซื้อของอย่างหุนหันพลันแล่นมีชั้นวางที่มีตราประทับของพวกเขายังคงอยู่ พวกเขาไปที่ห้างสรรพสินค้าด้วยความตั้งใจที่จะซื้อของเพียงอย่างเดียว แต่กลับบ้านพร้อมกระเป๋าเสื้อผ้าหลายใบ

- การช้อปปิ้งด้วยอารมณ์สามารถช่วยบรรเทาความเครียดความกังวลและความเหงาได้ชั่วคราวในช่วงเทศกาลวันหยุด นอกจากนี้ยังเกิดขึ้นเมื่อบุคคลรู้สึกเบื่อเหงาและโกรธ

สังเกตสัญญาณการจับจ่ายที่หุนหันพลันแล่น คุณมีส่วนร่วมในการเลือกซื้อสินค้ารายสัปดาห์หรือไม่? คุณใช้จ่ายมากกว่าที่คุณจะได้รับอย่างสม่ำเสมอหรือไม่?

- คุณรีบไปซื้อของและซื้อของที่คุณไม่ต้องการหรือไม่? คุณอาจรู้สึก "ตื่นเต้น" ที่ต้องซื้อของมากมายในแต่ละสัปดาห์

- สังเกตว่าคุณมีหนี้จำนวนมากในบัตรเครดิตของคุณหรือไม่

- คุณสามารถซ่อนครอบครัวหรือคู่สมรสของคุณเกี่ยวกับการช็อปปิ้งหรือพยายามหางานล่วงเวลาเพื่อหาเงินเพื่อให้ครอบคลุมพฤติกรรมการใช้จ่ายนี้

- ผู้ซื้อที่ไม่สามารถควบคุมได้จะปฏิเสธหรือยอมรับว่าตนมีปัญหา

คุยกับนักบำบัด. การจับจ่ายแบบหุนหันพลันแล่นถือได้ว่าเป็นการเสพติด ดังนั้นการพูดคุยกับนักบำบัดโรคหรือเข้าร่วมกลุ่มสนับสนุนนักช้อปที่หุนหันพลันแล่นจึงเป็นวิธีสำคัญในการทำงานร่วมกันเพื่อแก้ปัญหา

- ในระหว่างการบำบัดคุณสามารถค้นพบปัญหาพื้นฐานเบื้องหลังการใช้จ่ายที่ไม่มีการควบคุมรวมทั้งระวังอันตรายจากการใช้จ่ายเกินตัว การบำบัดยังเสนอทางเลือกที่ดีต่อสุขภาพสำหรับปัญหาทางอารมณ์